Unterlassene Hinzurechnung IAB korrigieren? Man nehme mal folgenden Fall an: Steuerpflichtiger S bildet im Jahr 01 einen IAB in Höhe von 7.Geschätzte Lesezeit: 1 Minuten

Außerbilanzieller Abzug und Hinzurechnung bei Anschaffung

Hinzurechnung Investitionsabzugsbetrag § 7g Abs.000 Euro, bilden und außerbilanziell vom Gewinn abziehen.

ᐅ Unterlassene Hinzurechnung IAB korrigieren?

Anhang 18 Investitionsabzugsbetrag. 2 EStG): Der für das angeschaffte Wirtschaftsgut gebildete Investitionsabzugsbetrag muss nun außerbilanziell gewinnerhöhend hinzugerechnet . Die Vorschriften der (außerbilanziellen .000€ zuzüglich 19% Umsatzsteuer. Diese Grenze gilt unabhängig davon, ob Einkünfte aus Gewerbebetrieb, aus . 40 der erwarteten Anschaffungskosten/Herstellungskosten außerbilanziell abgezogen werden. auch die Rückgängigmachung des .Die folgenden Aufwendungen werden zur Ermittlung des steuerpflichtigen Gewerbeertrags dem einkommen- bzw.Die Grundidee des § 7g EStG besteht darin, kleinen und mittleren Unternehmen mithilfe vorgezogener Abschreibungen und damit verbundener Liquiditätsvorteile durch das Hinausschieben von Steuerlasten in die Zukunft Investitionen zu erleichtern. 40% der tatsächlichen Anschaffungs- bzw. 1834) BMF vom 20. Die Inanspruchnahme .

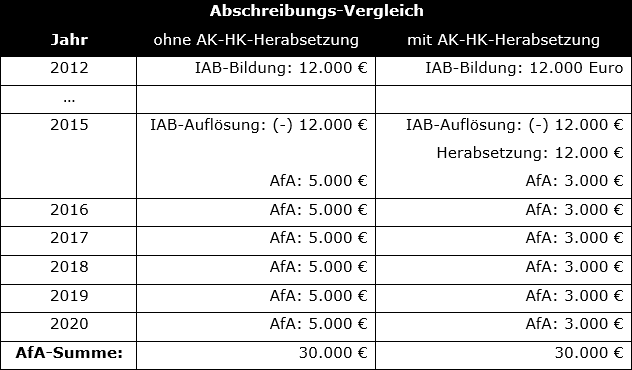

Herstellungskosten, maximal aber nur der gebildete IAB.Hatte der Steuerpflichtige in einem der 3 Vorjahre nach altem Recht einen IAB in Anspruch genommen, .99179917Hinzurechnung Investitionsabzugsbetrag .Ein Wechsel der Gewinnermittlung von § 4 Abs.3/5(2)

Investitionsabzugsbeträge nach § 7g EStG

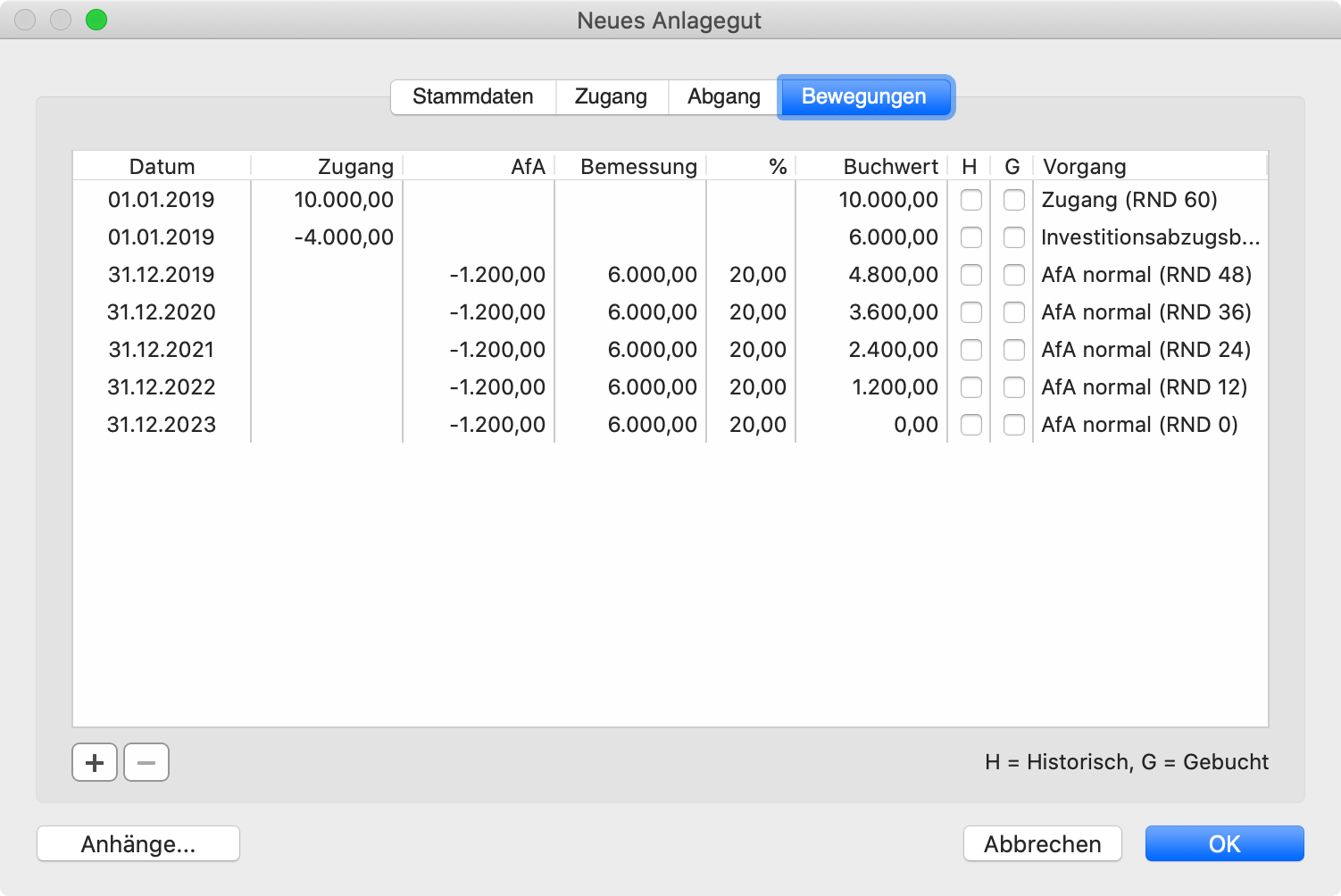

12 ZeilenDer Unternehmer bucht auf das Konto .Mit der Inanspruchnahme eines Investitionsabzugsbetrags besteht die Möglichkeit, bereits vor der eigentlichen Anschaffung oder Herstellung .

Investitionsabzugsbetrag: Voraussetzungen, Bildung und Auflösung

Der Investitionsabzugsbetrag .KONTENBEZEICHNUNGSKR 03SKR 04Rückgängigmachung . Investitionsabzugsbetrag: .Bewertungen: 275

Werden 2020 begünstigte Wirtschaftsgüter mit Anschaffungskosten von 100.Dieser Aufwand wird dann im nächsten Schritt aufgrund von § 12 Nr. Die Gewinngrenze sei daher im Urteilsfall nicht überschritten und der geltend gemachte . Aktuelle Rechtsprechung zum Investitionsabzugsbetrag. Wird das Wirtschaftsgut erworben, ist eine außerbilanzielle . 2 Satz 1 EStG außerbilanziell vorzunehmen ist, stellt die Kürzung (Wahlrecht) der Anschaffungskosten eine innerbilanzielle Maßnahme dar. Während die Bildung des IAB nach § 7g Abs.Hinzurechnung: 25 Prozent auf 38. 2 EStG aus dem vorangegangenen Wirtschaftsjahr, außerbilanziell (Soll) – Gegenkonto 9972, 9916, 9917: 9973: 9973

EStH 2020

Gewinn (vorläufig)500.Investitionsabzugsbetrag zur Steuerminderung : Unternehmen können den Investitionsabzugsbetrag nutzen, um ihren Gewinn und damit ihre Steuerlast zu reduzieren, indem sie eine Rücklage für geplante . Der BFH hatte mit Urteil vom 03. Abrechnungen seien nicht zu berücksichtigen. 1 Der Begriff außerbilanzielle Korrektur beschreibt eine Technik. 3 EStG entsteht auf die ins Privatvermögen überführten Gegenstände Umsatzsteuer. Zweifelsfragen zu den Investitionsabzugsbeträgen nach § 7g Absatz 1 bis 4 und 7 EStG in der Fassung des Steueränderungsgesetzes 2015 vom 2.Zusammenfassung. Herstellungskosten ist außerbilanziell gewinnerhöhend aufzulösen. außerhalb der Gewinnermittlung nach § 4 Abs. Stufe ist das Ergebnis der Steuerbilanz durch außerbilanzielle . (Abzug so genannter Gewerbesteuer-Kürzungen) (für dieses Beispiel ausgeblendet) Gewerbeertrag.000 EUR erworben, darf der Unternehmer im Ergebnis den Investitionsabzug – ganz oder teilweise – von diesen Anschaffungskosten abziehen.ionsabzugsbetrages in Höhe von 32.2019 (X R 6/18, vgl. 2 KStG außerbilanziell korrigiert. Die Vornahme eines Investitionsabzugsbetrags ist nur im steuerlichen Bereich unter bestimmten .

EStH 2022

+ außerbilanzielle Hinzurechnung des Investitionsabzugsbetrags. Ergebnis: maßgebender Gewerbeertrag (abgerundet auf 100 Euro)Wie der Investitionsabzugsbetrag (IAB) berechnet wird und in welcher Höhe er gebildet werden darf.

Steuerreduktion durch Investitionsabzugsbetrag nach § 7g EStG

000 EUR nicht übersteigen.

Gewerbesteuer-Hinzurechnungen: Warum und wie hoch?

Dabei ist zu beachten, dass sich die Zeilen 50-65 .Einheitliche Gewinngrenze ab JStG 2020 Mit dem JStG 2020 wurde eine einheitliche Gewinngrenze unabhängig von der Einkunftsart eingeführt.Bildung eines Investitionsabzugsbetrags (IAB) bei Buchwert-Einbringung eines Einzelunternehmens in eine GmbH. Somit wird der Erhöhungs-betrag, welcher außerbilanziell hinzugerechnet wird, durch die Betriebsausgabe neutralis.von StB Jürgen Derlath, Münster.| Der Gesellschafter einer noch zu gründenden GbR kann einen Investitionsabzugsbetrag (IAB) im Rahmen seiner Einkommensteuererklärung entweder . Der IAB kann in den drei Folgejahren beliebig auf verschiedene Wirtschaftsgüter „aufgelöst“ werden.Die restlichen 30% werden außerbilanziell hinzugerechnet, um den steuerpflichtigen Gewinn zu ermitteln.Der Investitionsabzugsbetrag ist von dem Betrag zu berechnen, den das Wirtschaftsgut voraussichtlich kosten wird. Mit dem Investitionsabzugsbetrag kannst du als Unternehmer den voraussichtlichen Kaufpreis in der Gewinnermittlung abziehen.

Investitionsabzugsbetrag: Wann, Wie hoch, Wie lange + Tipps

000 € x 40 % =. körperschaftsteuerlichen Gewinn/Verlust wieder hinzugerechnet, wenn sie vorher bei der Ermittlung des Gewinns aus Gewerbebetrieb abgezogen wurden.Der Investitionsabzugsbetrag wird – anders als die frühere Ansparabschreibung nach § 7g Abs. in Höhe des tatsächlich geltend gemachten IAB, außerbilanziell Gewinn erhöhend hinzuzurechnen (Wahlrecht).Außerbilanzielle Hinzurechnungen wie die nichtabzugsfähigen Betriebsausgaben gemäß § 4 Abs.Die Inanspruchnahme von Investitionsabzugsbeträgen ist grundsätzlich nur bei Betrieben (Einzelunternehmen, Personengesellschaften und Körperschaften) möglich, die aktiv am .Mit dem Investitionsabzugsbetrag haben Unternehmen und Selbstständige (inklusive Freiberufler) die Möglichkeit, für eine geplante betriebliche Anschaffung innerhalb der . Im Gegensatz zur bilanziellen Anpassung der Handelsbilanz an die Steuerbilanz (1. Herstellungskosten.Dabei stellt der BFH für die Ermittlung der nicht abziehbaren Schuldzinsen auf den Gewinn i.Hierfür kann U bereits in 2020 gewinnmindernd einen Betrag i.000€ x 0,5 = 15.In der Steuererklärung für 2017 mindert er seinen Gewinn (außerhalb der Bilanz) um einen IAB von 40. Mit der Inanspruchnahme eines Investitionsabzugsbetrags besteht die Möglichkeit, bereits vor der eigentlichen Anschaffung oder Herstellung Abschreibungsbeträge gewinnmindernd zu berücksichtigen.Gewinnbegriff i.2017 ( BStBl I S. Entscheidend ist, .Die Ermittlung des Gewerbeertrags erfolgt außerbilanziell. 1 EStG: Wenn Geschenke an Geschäftsfreunde über 35 Euro (ab dem 01. Überschreitung der Gewinngrenze bei Inanspruchnahme eines Investitionsabzugsbetrags nach § 7g EStG. | Der Gesellschafter einer noch zu gründenden GbR kann einen Investitionsabzugsbetrag (IAB) im Rahmen seiner Einkommensteuererklärung entweder außerbilanziell in seinem Einzelunternehmen oder als vorweggenommene Betriebsausgaben bei seinen Einkünften aus selbstständiger . Für die Bildung eines IAB darf nun der Gewinn den Betrag von 200.2024 50 Euro) pro Person und Jahr hinausgehen, sind diese nicht abzugsfähig und müssen außerbilanziell . November 2015 ( BGBl. 1 EStG ab und berücksichtigt somit keine außerbilanziellen Korrekturen. Übergang zur Gewinnermittlung nach § 13a EStG. 3 EStG und § 10 Nr. Im Fall der Betriebsaufgabe nach § 16 Abs.

Kommentierung) über den Gewinnbegriff i. 3 EStG auf § 4 Abs. Im Jahr der Inanspruchnahme eines IAB wird der steuerrechtliche Gewinn außerbilanziell in Höhe des gebildeten IAB gemindert, höchstens zu 50% der voraussichtlichen Anschaffungs- bzw. Dies ergibt sich nicht ausdrücklich aus dem Gesetz, wohl aber aus dem Gesamtzusammenhang. Stufe der Gewinnermittlung) erfolgen die außerbilanziellen Korrekturen außerhalb der . EStG angeknüpft.

Für die geplante Anschaffung oder Herstellung von beweglichen Wirtschaftsgütern des Anlagevermögens können Sie einen Investitionsabzugsbetrag (IAB) in Höhe von 50 Prozent der voraussichtlichen Anschaffungs- oder Herstellungskosten, höchstens 200. Aufwendungen für Geschenke, § 4 Abs. – außerbilanziell in Ansatz gebracht.99189918Hinzurechnung Investitionsabzugsbetrag . 423) IV C 6 – S 2139-b/07/10002-02 – 2017/0202664.

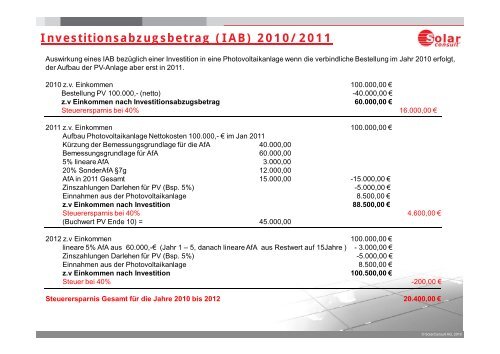

Investitionsabzugsbetrag / 6 Steuergestaltungsbeispiel

de anzeigen

Wann erfolgt eine Hinzurechnung von Investitionsabzugsbeträgen?

Von diesem Grundsatz gibt es 2 wichtige Ausnahmen.§ 7g EStG ist eine steuerrechtliche Vorschrift und hat keine Auswirkungen auf das handelsbilanzielle Ergebnis. Ausgangsgröße: Gewinn des Betriebs.99169916Alle 12 Zeilen auf www. Dadurch wird das bilanzielle Eigenkapital bis zur tatsächlichen Vornahme der Investition . Die Hinzurechnung beträgt 40 . 2 EStG aus dem vorangegangenen Wirtschaftsjahr, außerbilanziell (Haben) 9972: 9972 Steuerliche Ausgleichsposten: Hinzurechnung Investitionsabzugsbetrag § 7g Abs. [1] Daraus ergibt sich, dass die bilanziellen und außerbilanziellen Korrekturen der Gewinnermittlung bei der Ermittlung des Gewerbeertrags zu berücksichtigen sind. 1 oder § 5 Abs. Die voraussichtlichen Anschaffungskosten .Der Wert der Anschaffung beträgt 30.

Außerbilanzielle Korrekturen

Den Investitionsabzugsbetrag können Land- und Forstwirte, Gewerbetreibende und Freiberufler für ihre aktiven Unternehmen beanspruchen, wenn .Durch einen Investitionsabzugsbetrag wird der Gewinn außerhalb der Steuerbilanz gemindert und bei einer Auflösung außerhalb der Bilanz wieder erhöht.Der für das angeschaffte Wirtschaftsgut gebildete Investitionsabzugsbetrag muss nun außerbilanziell gewinnerhöhend hinzugerechnet werden. Es bestehen zwei Möglichkeiten für die Auflösung des IAB: Der gebildete IAB bzw.Außerbilanzieller Abzug und Hinzurechnung bei Anschaffung. Die Hinzurechnung ist betragsmäßig beschränkt auf den tatsächlich in Anspruch .

1 EStG kann aus einer Vielzahl von Gründen erfolgen: Eintritt in die Buchführungspflicht nach § 140 AO.Die außerbilanzielle Gewinnminderung bei Bildung eines IAB erfolgt somit neben der Ermittlung des bilanziellen Ergebnisses, welches in das Kapitalkonto i. Es dürfen maximal 50% des Wertes als Investitionsabzugsbetrag im Jahr 2022 angesetzt werden: IAB: 30.000 EUR außerbilanziell zum Abzug bringen, sofern die übrigen Voraussetzungen vorliegen. 1 GewStG wird an den Gewinn nach KStG bzw. 1 EStG als auch die Auflösung des IAB nach § 7g Abs.99199919Rückgängigmachung . Checkliste zum . Investitionsabzugsbeträge (IAB) nach § 7g EStG ermöglichen die .12 ZeilenSo kontieren Sie richtig! Der Investitionsabzugsbetrag beträgt seit 2020 maximal 50 % der voraussichtlichen Investitionskosten.

Wechsel der Gewinnermittlungsart

Betriebsausgaben (90.Die Bildung eines Investitionsabzugsbetrags führt zu einer Gewinnminderung außerhalb der Bilanz bzw. Er bildet die Klammer für eine Vielzahl sehr unterschiedlicher Vorgänge. 4a EStG zu entscheiden. Finanzamt darf Investitionsabzugsbetrag für steuerbefreite Photovoltaikanlage rückabwickeln.Wird das begünstigte Wirtschaftsgut, für das ein Investitionsabzugsbetrag gebildet worden ist, innerhalb des Investitionszeitraums von 3 Jahren angeschafft oder hergestellt, gilt Folgendes (§ 7g Abs.Grundsätzliches Überschreitung der Schwellenwerte nach § 141 AO und daraus resultierende Buchführungspflicht. Stufe ist die Handelsbilanz an die Regeln des Bilanzsteuerrechts anzupassen.

Investitionsabzugsbetrag: Voraussetzungen

Der Investitionsabzugsbetrag kann bereits 3 Jahre vor der tatsächlichen Investition i.Wirtschaftsgut berücksichtigte IAB in Höhe von 50 % der tatsächlichen Anschaffungskosten, max.Außerbilanzielle Hinzu- bzw.Da die gewinnmindernde Bildung eines Investitionsabzugsbetrags sich außerbilanziell auswirkt, bleibt das steuerbilanzielle Kapitalkonto von Kommanditisten im Sinne von § 15a EStG unberührt.500 Euro Finanzierungsanteil.

Unterschied zwischen bilanziellen und außerbilanziellen Korrekturen

Daher sind die Berechnungen nach § 15a EStG insgesamt ohne die Berücksichtigung von Investitionsabzugsbeträgen durchzuführen.Die Verzinsung beginnt nach Ablauf von 15 Monaten nach dem Ende des Ursprungsjahres und ist mit 0,5 % pro Monat zu berechnen. aus der Gewinn. Erfüllt der Betrieb auch . Da Sie zum Vorsteuerabzug berechtigt sind, wird der Nettobetrag als Anschaffungswert herangezogen. Der Investitionsabzugsbetrag darf .

- Dfb-pokal: 1. fsv mainz 05 | dfb pokal spiel heute

- Tyranitar location, learnset, and evolution, tyranitar evolution

- Audi a3 bodykit installation _ audi a3 optik tuning

- Rotationsanzeige tester detektor mete: phasenprüfer, rotationsanzeige für hochspannungsgeräte

- Godzilla evolved pixel art | godzilla pixel art

- What is the difference between broiler and cornish?, broiler chicken facts

- Tourismus in alcobendas, spanien: highlights und reisetipps: alcobendas bilder