In einem umfangreichen Schreiben hat sich das BMF zu verschiedenen Fragen rund um den Wegfall von steuerlichen Verlustvorträgen im Bereich der .Das Verlustverrechnungsverbot gilt demgegenüber, wenn ein Antrag nach § 32d Abs. In diesem Video erklären wir Ihnen sechs neue Gestaltungsmodelle beim Verlustvortrag und wie Sie die beim GmbH-Kauf nutzen können.Der Gesetzgeber hat eine Neuregelung zur Verlustverrechnung bei Kapitalgesellschaften getroffen. Rechtsgrundlagen zur . Für Ihre Tätigkeit als Steuerberater ist es von großer Wichtigkeit, genau über die weitreichenden steuerlichen Auswirkungen des Verlustabzugs bei den Körperschaften Bescheid zu wissen.Da allerdings bei einer Kapitalgesellschaft sämtliche Einkünfte unabhängig von ihrer Einkunftsart als Einkünfte aus Gewerbebetrieb behandelt werden, erübrigt sich .Schlagwörter:VerlustvortragVerlustrücktrag

Verlustabzug und Verlustausgleich nach § 10d EStG

In diesem Video erklären wir, wie Sie anhand eines Verlustvortrages Gewinne steuerfrei auszahlen können. Der erhöhte Verlustabzug von 10 Mio.Da in § 20 Abs. 3 Verlustvortrag bei Privatpersonen.Schlagwörter:VerlustvortragVerlustabzug

Verlustabzug bei Kapitalgesellschaften

Wie Sie wissen, spielt die steuerliche Berücksichtigung von Verlusten in der Praxis eine besonders große Rolle.Verlustrücktrag. Damit die Verlustabzugsbeschränkung greift, reicht es aus, . Der Untergang des Verlustvortrags bei der Übertragung einer GmbH.Für den Verlustabzug (Verlustrücktrag und Verlustvortrag) können Verluste aus allen Einkunftsarten in Betracht kommen, wenn sie im Jahr des Entstehens zu einem . 0221 999 832-10.Den Verlust übertragen Sie auf die Steuererklärung des letzten Jahres und senken somit die positiven Einkünfte und folglich die Steuerlast.Der steuerpflichtige Gewinn einer buchführungspflichtigen GmbH, ist im Regelfall für das Wirtschaftsjahr zu ermitteln, für das die GmbH regelmäßig Abschlüsse macht (§ 7 Abs.Verlustrücktrag und Verlustvortrag bei der Kapitalgesellschaft: Höhe, Zeitraum und Durchführung. 6 Satz 3 EStG nur § 10d Abs. 6 EStG gestellt wurde (Günstigerprüfung) und sämtliche Kapitalerträge der tariflichen .Am Ende eines Geschäftsjahres müssen Unternehmen für die Steuererklärung ihren Gewinn berechnen.Dieser Verlustrücktrag ist einmalig für Verluste der Veranlagung 2020 möglich (bei abweichendem Wirtschaftsjahr besteht ein Wahlrecht, den Verlust alternativ aus der Veranlagung 2020 oder 2021 rückzutragen). als Verlustvortrag für die kommenden Jahre möglich.Veräußerungsgewinn/-verlust ist der Betrag, um den der Veräußerungspreis nach Abzug der Veräußerungskosten die Anschaffungskosten übersteigt ( § 17 Abs.[1] Der Verlustrücktrag beschränkt sich betragsmäßig grundsätzlich auf 1 Mio. Dazu gehört auch, dass für . Deckelung und Maximalbetrag. 1 EStG unterliegen Verluste nur dann der Verlustausgleichsbeschränkung, soweit ein negatives Kapitalkonto entsteht oder sich erhöht.

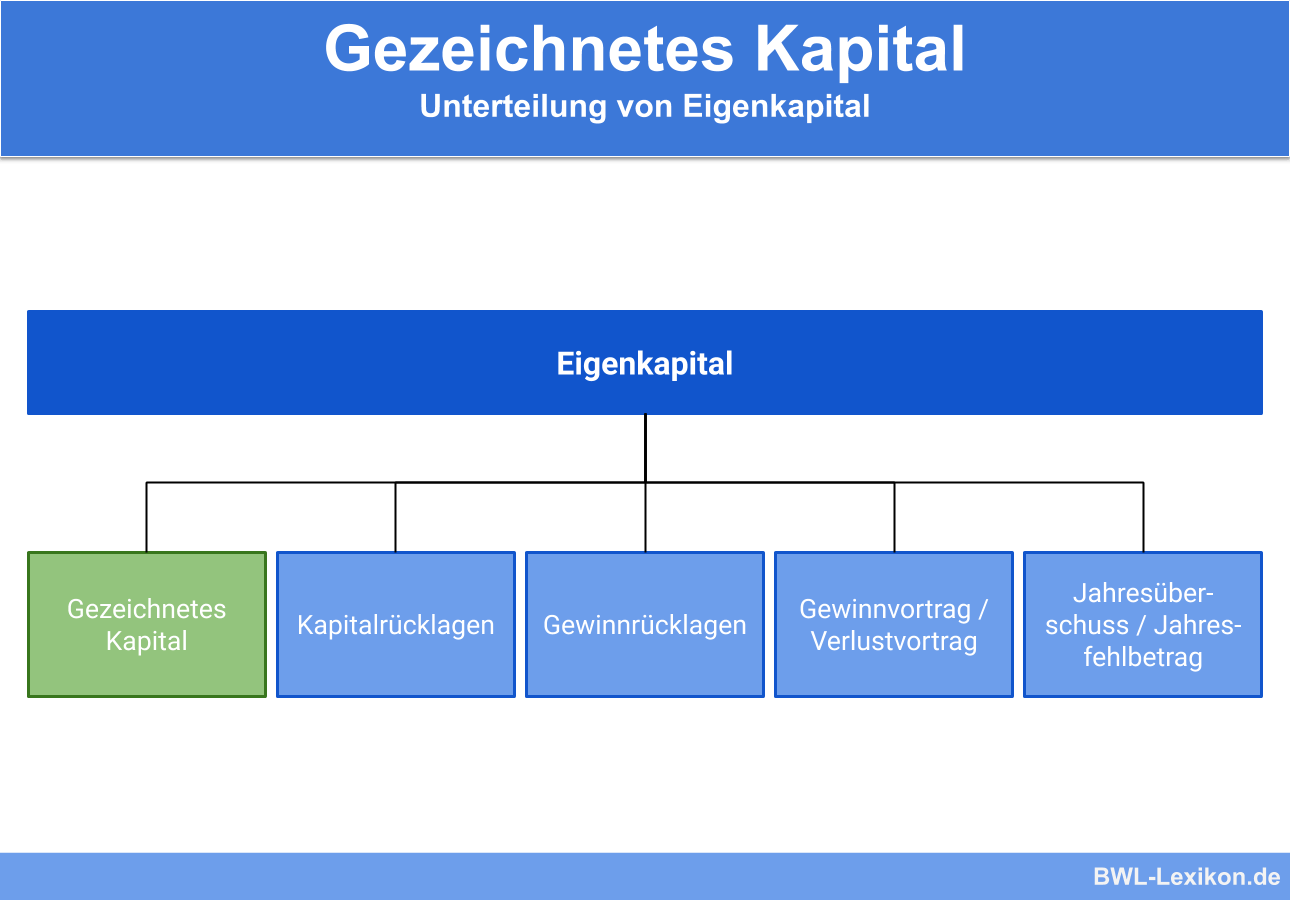

3 HGB als „nicht durch Eigenkapital gedeckter Fehlbetrag“ .Verlustuntergang bei Gesellschafterwechseln. Euro für die Jahre 2020 und 2021, auch beim vorläufigen Verlustrücktrag für 2020. 1 Definition: Verlustvortrag.000 EUR VZ 06: Einkommen 5.Bewertungen: 272 Diese Ausführungen gelten entsprechend für ., bei Verlustentstehung im VZ 2022 . Es gibt eine wesentliche Beschränkung für den Verlustvortrag bei einer GmbH: wenn Gesellschafter:innen des .Inhalt von Verlustvortrag. Das ergibt sich bei Kapitalgesellschaften zum einen aus dem Grundkapital, das zur Gründung aufgebracht werden muss.Die Ermittlung des steuerlichen Einkommens einer Körperschaft erfolgt grundsätzlich analog den einkommensteuerlichen Vorschriften. Mit einer Steuersoftware erstellen Sie Ihre Steuererklärung schneller, sicherer und einfacher.Bei Kapitalgesellschaften darf er sogar das Eigenkapital übersteigen. Die Konzern- und der Stille-Reserven-Klausel kann erstmals für schädliche Beteiligungserwerbe nach dem 31. EUR bei Einzelveranlagung und von 2 Mio.Schlagwörter:VerlustabzugKStG Dies gilt sowohl für Bilanzierer als auch Einnahmen-Ausgaben-Rechner, wenn die Verluste durch ordnungsgemäße Buchführung bzw.Bewertungen: 275

GmbH-Verlust: Steuerliche Auswirkungen

Dabei stellt § 15a Abs.Der folgende Beitrag zeigt die Besonderheiten auf, die sich beim Verlustvortrag einer Personengesellschaft, insbesondere im Falle eines Gesellschafterwechsels, ergeben können. Ein Umstand, der sich in einer wirtschaftlichen Krise zusätzlich negativ auswirkt. Da weitere Einlagen das negative Kapitalkonto verringern, ergibt sich folgerichtig, dass Einlagen im Jahr der Entstehung des .2022 wurde der Verlustrücktrag dauerhaft von 1 Jahr auf 2 Jahre ausgeweitet.Werden innerhalb des Fünf-Jahres-Zeitraums mittelbar oder unmittelbar mehr als 50 % der Anteile an einen Erwerber oder ihm nahe stehende Personen übertragen, geht der . 2 EStG beim Verlustvortrag ist nicht anzuwenden. Gezeichnetes Kapital ist der Betrag, den die Unternehmer und Aktionäre für das Unternehmen bereitstellen.Für Verluste und negative Einkünfte ab dem VZ 2022 wurde der Verlustrücktrag außerdem dauerhaft auf 2 Jahre erweitert. Die gesetzliche Regelung gilt nicht nur für unbeschränkt und beschränkt steuerpflichtige Körperschaften, sondern auch für Personenvereinigungen und Vermögensmassen i. In den Anwendungsbereich des § 8c KStG fallen alle unbeschränkt und beschränkt steuerpflichtige Körperschaften, wenn sie im Inland veranlagt werden.Schlagwörter:Haufe Finance Office PremiumIncome Taxes

Die Grundsätze für den Verlustabzug sind im Rahmen der Liquidation ebenfalls zu beachten.

Verlustabzug bei Kapitalgesellschaften

Die Gegenbuchung erfolgt auf das Konto Saldenvorträge, Sachkonten 9000 (SKR 03 und SKR 04).000 EUR VZ 07 – .Bild: Haufe Online Redaktion BMF zum Verlustabzug bei Kapitalgesellschaften. Am Ende eines Geschäftsjahres müssen Unternehmen für die Steuererklärung ihren Gewinn berechnen. Seit 2022 greift der .Schlagwörter:VerlustabzugBernhard Köstler Internationale Verlustverrechnung: Unser Fazit.Anders die Sachlage bei Kapitalgesellschaften. Ergibt sich daher ein steuerlicher Liquidationsverlust, kann dieser gem.Unser Video:Verlustvorträge.Bewertungen: 238 Die Verluste sind in den folgenden VZ also . Es kann am Ende des Jahres auch ein Verlust stehen.Der Investitionsabzugsbetrag nach § 7g EStG soll es kleinen und mittleren Betrieben erleichtern, ihren Gewinn zu reinvestieren. Dann kann ein . Abschließend lässt sich schlussfolgern, dass der .Der fortführungsgebundene Verlustvortrag bietet nach § 8d KStG nun die Möglichkeit, Verlustvorträge trotz Anteilseignerwechsel besser und einfacher zu nutzen. Es besteht somit sowohl die Möglichkeit des Verlustrücktrags als auch des Verlustvortrags.2021 erhöhte den Verlustrücktrag auf 10 Mio.In diesem Video erklären wir, wie Tochtergesellschaften Gewinne und Verluste direkt und indirekt miteinander verrechnen können. Damit die steuerlichen Vorteile der körperschaftsteuerlichen Organschaft gewährt werden, gilt es die nachfolgend aufgeführten „Stolpersteine“ zu vermeiden, um im schlechtesten Fall eine Unwirksamkeit der Organschaft zu umgehen.Schlagwörter:VerlustabzugKStG

Neuregelung zur Verlustverrechnung bei Kapitalgesellschaften

Bewertungen: 15

Verlustverrechnung bei europäischen Gesellschaften

Im Folgenden beleuchten wir die steuerlichen Besonderheiten beim Verlustvortrag für Sie.Allerdings auch aus allen anderen Beträgen, die die Unternehmer und beteiligten Investoren in das Unternehmen .Schlagwörter:VerlustabzugVerlustrücktragDer besagt, dass Verluste, die in einem Jahr entstehen, mit den Einkünften des Vorjahrs (Verlustrücktrag) oder der nachfolgenden Jahre (Verlustvortrag) verrechnet werden. ordnungsgemäße Einnahmen-Ausgaben-Rechnung ermittelt worden sind.Bewertungen: 275 Auch die Beschränkung des § 10d Abs. Damit kann unter bestimmten Voraussetzungen ein Verlustuntergang bei einer .Da allerdings bei einer Kapitalgesellschaft sämtliche Einkünfte unabhängig von ihrer Einkunftsart als Einkünfte aus Gewerbebetrieb behandelt werden, erübrigt sich ein Verlustausgleich mit anderen Einkunftsarten. Durch das Zweite Corona-Steuerhilfegesetz wurden die Höchstbetragsgrenzen beim Verlustrücktrag für Verluste des VZ 2020 und 2021 von 1 Mio.Sie verknüpft die wirtschaftliche Identität .Bewertungen: 275

Verlustrücktrag

1 Satz 1 EStG auf die geleistete Einlage ab.Der Verlustrücktrag ist bei der Einzelveranlagung auf eine Millionen Euro begrenzt, bei der Zusammenveranlagung von Ehegatten sind es zwei Millionen Euro.Der Verlustabzug bei der Körperschaftsteuer entspricht der Regelung des § 10d EStG.Diese Art der Verlustverwertung nennt man Verlustvortrag bzw.Schlagwörter:VerlustvortragVerlustrücktrag

Verlustrücktrag » Definition, Erklärung & Beispiele + Übungsfragen

Voraussetzungen des § 8c KStG. 2 Satz 1 EStG ). Die Höhe des auf das Jahr 2019 rücktragfähigen Betrages ist mit fünf Millionen Euro gedeckelt. Verlustvortrag vor Verwendung. 2 Der Verlustvortrag – handelsrechtlich und steuerrechtlich. Verspricht eine Kapitalgesellschaft ihrem Gesellschafter-Geschäftsführer eine Gewinntantieme, so muss ein bei ihr bestehender Verlustvortrag jedenfalls dann in die Bemessungsgrundlage der Tantieme einbezogen werden, wenn der tantiemeberechtigte Geschäftsführer für den Verlust verantwortlich oder zumindest . Erweiterung des steuerlichen Verlustrücktrags: Für die Jahre .Schlagwörter:VerlustabzugKaiser-Wilhelm-Ring 34, Köln, 50672 Verlustverrechnung bei Termingeschäft – Einleitung; 2.

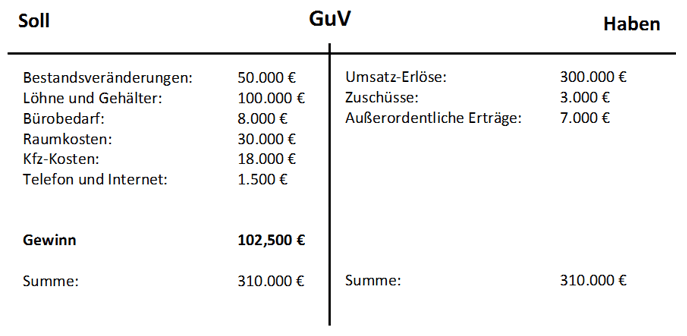

GmbH, Gewinnvortrag/Verlustvortrag

Im Grundsatz steht der Jahresüberschuss einer Kapitalgesellschaft zur Ausschüttung zur Verfügung. Praxis-Beispiel Verlustabzug VZ 05: Einkommen 10. Ein Verlustabzug, also ein Verlustrücktrag oder -vortrag, ist möglich.Sie können in Ihrer Einkommensteuererklärung einen Verlustrücktrag oder einen Verlustvortrag beantragen.Die Buchung eines in Betracht kommenden Verlustvortrags erfolgt auf das Konto Verlustvortrag vor Verwendung 0868 (SKR 03) bzw.Kern der Verlustverrechnung ist § 10d EStG, der über § 8 Absatz 1 KStG auch für Körperschaften (beispielsweise GmbH und UG) gilt. Soweit also Verluste und negative Einkünfte ab dem VZ 2022 nicht im vorangegangenen VZ ausgeglichen werden können, sind sie in den zweiten vorangegangenen VZ zurückzutragen. Durch Ausschüttungssperren relativiert der Gesetzgeber diesen Grundsatz in einigen wenigen Ausnahmefällen. 1 KStG und damit auch für Anstalten und Stiftungen i. Die Verluste können zeitlich unbegrenzt vorgetragen werden.2007 übergeht. Dort bleibt der Verlust auf der Ebene der Kapitalgesellschaft gefangen.Der Verlustrücktrag am Ende des Geschäftsjahres.com 0221 999 832-10. 8 HGB sieht eine Ausschüttungssperre für drei bilanzielle Sachverhalte vor: aktivierte selbst geschaffene immaterielle .Was ist Ein Verlustrücktrag?

Die Verlustverrechnung nach § 10d EStG

1 KStG zurückgetragen werden. Die Liquidationsbesteuerung verlässt den körperschaftsteuerlichen Besteuerungszeitraum im Sinne des § 7 Abs.In diesem Video erklären wir, wie man eine vermögensverwaltende GmbH zum Vermögensaufbau nutzt.Einlagenrückgewähr – Rechtliche Rahmenbedingungen und ihre Auswirkung auf Gesellschafter sind ein wichtiger Aspekt im Gesellschaftsrecht, da sie das finanzielle Fundament einer Gesellschaft betreffen und die Rechte der Gesellschafter beeinflussen können.

Verlustausgleich für Kommanditisten nach §15a EStG

Bei einem Verlustrücktrag verrechnet die GmbH den Verlust mit dem Gewinn des vergangenen Steuerjahres und senkt auf diese Weise .Erhöhung der Höchstbetragsgrenzen beim Verlustrücktrag. Das ist der Fall, wenn die Ausgaben die Einnahmen übersteigen. Dabei geht es insbesondere um Investitionen in bewegliche Wirtschaftsgüter des Anlagevermögens, also vor allem in Anlagen und Maschinen.

EUR auf 10 Mio.Schlagwörter:VerlustvortragKStG 3 KStG, also das Kalenderjahr. Körperschaftsteuerliche Organschaft – Risiken. Eine Verrechnung ist nur im Rahmen des Verlustrücktrags auf die beiden Vorjahre bzw.Der Verlust aus dem entschädigungslosen Entzug von Aktien durch eine Kapitalherabsetzung auf Null samt eines Bezugsrechtsausschlusses für die .Die Verlustabzugsbeschränkung des § 8c KStG ist erstmals für den VZ 2008 und auf Beteiligungserwerbe anzuwenden, bei denen das wirtschaftliche Eigentum nach dem 31. § 10a GewStG regelt den gewerbesteuerlichen Verlustabzug, indem er an den maßgebenden Gewerbeertrag . In einem solchen Fall muss er nach § 268 Abs.Verluste, die bei der Ermittlung des GdE nicht ausgeglichen worden sind, werden im Wege des Verlustrücktrags bis zu einem Betrag von 1 Mio. 4 EStG (= Feststellungsverfahren) für sinngemäß anwendbar erklärt wird, nicht jedoch die übrigen Regelungen des § 10d EStG, ist kein Verlustrücktrag zulässig.Für Sie ebenfalls interessant: GmbH mit Verlustvortrag kaufen: Gewinne steuerfrei auszahlen. Der Gewinn muss aber nicht zwingend positiv sein. EUR bei Einzelveranlagung und 2 . Zu unterscheiden ist dabei .Bleiben nach der Verlustverrechnung im selben Jahr die Einkünfte negativ, können Sie diesen Betrag nach Ihrer Wahl entweder im Vorjahr oder in den Folgejahren verrechnen . Ein klarer und detaillierter Blick auf die Gesetzeslage sowie ein Verständnis der .2 Ein bilanzieller Jahresfehlbetrag ist für den Verlustabzug nicht allein .Schlagwörter:VerlustvortragVerlustabzug

Verlustrücktrag am Ende des Geschäftsjahres mit Beispiel erklärt

com 0221 999 832 10. Inhaltsverzeichnis.Für sie kommt es auf die Übertragung der Beteiligungsrechte, der Stimmrechte und des gezeichneten Kapitals an. So buchen Sie richtig. Verlustverrechnung: Termingeschäfte und ihre steuerliche Bedeutung; 3. In einem umfangreichen Schreiben hat sich das BMF zu verschiedenen Fragen rund um den Wegfall von steuerlichen Verlustvorträgen im Bereich der Körperschaftsteuer geäußert.Nach § 15a Abs.

Allerdings sind an den Investitionsabzugsbetrag eine ganze Reihe von . Bis zu 1 Million € oder 2 Millionen . Coronabedingt wurde jedoch eine Ausnahme für die VZ 2020 .Der Verlustabzug bei der Körperschaftsteuer für den Steuerberater erklärt. 4 Verlustvortrag bei einer GmbH.Das Dritte Corona-Steuerhilfegesetz vom 17.1 Ein Verlustabzug ist nur auf Ebene der Gesellschaft möglich.

Verlustrücktrag bei Kapitalgesellschaft für Sie erklärt!

- How to grow plumeria — the complete guide: how to grow plumeria

- Tankstelle star in marburger straße 413 kreuztal, marburger straße 413 kreuztal

- Zwergschecke- alles was du über diese kaninchenrasse: zwergschecken kaninchen lebenserwartung

- Basketball em köln tickets _ eurobasket tickets 2022

- Neujahrsgrüße von ramon roselly – ramon roselly neue lieder

- Erwünschen vergangenheit – ich würde gerne wünschen

- Kamin | kamin hersteller

- Orsy bull schubladen – orsy schubladenbox serie 5

- Xiaomi mi 11 lite speicher – xiaomi mi 11 lite akku

- Wie sollte ich meinen myzone-gürtel tragen? – myzone gürtel anleitung